صفر تا 100 سامانه مؤدیان

صفر تا 100 سامانه مؤدیان

مقدمه

جالبه بدونید این قانون در سال 1398 در مجلس شورای اسلامی تصویب شد و پس از فراز و نشیبهای بسیار و تأخیر در راهاندازی سامانه موردنظر، در نهایت از ابتدای آبان 1401 برای شرکتهای بورسی و از ابتدای دی 1401 برای سایر شرکتها لازمالاجرا شد.

سامانه مودیان سامانه ای است تحت مدیریت سازمان (امور مالیاتی کشور) ، که در آن به هر مودی کارپوشه ویژه ای اختصاص داده شده که تبادل اطلاعات میان مودیان و سازمان فقط از طریق این کارپوشه انجام می شود.

بدین ترتیب مودیان می توانند با استفاده از هر گونه سخت افزار یا نرم افزار اعم از رایانه شخصی، پایانه فروشگاهی، سامانه های ابری (مجازی) یا هر وسیله دیگری که قادر به ارسال صورتحساب الکترونیکی باشد به سامانه مودیان متصل شوند.

افراد مشمول ثبت نام در سامانه مودیان مالیاتی

مطابق بند ج ماده 1 قانون پایانههای فروشگاهی و سامانه مودیان کلیه صاحبان مشاغل (صنفی و غیر صنفی) و اشخاص حقوقی موضوع فصلهای 4 و 5 باب سوم قانون مالیاتهای مستقیم مصوب 12/03/1366 با اصلاحات و الحاقات بعدی آن، مشمول این قانون هستند. در این قانون هرگاه از واژه مودی استفاده میشود، مراد اشخاص مشمول است؛ مگر خلاف آن تصریح شده باشد.

بر اساس این مصوبه، صاحبان مشاغل و اشخاص حقوقی مذکور در فصل 4 و 5 قانون مالیات مستقیم، موظف به ثبت نام در سامانه مودیان مالیاتی هستند. ضروری است این افراد، از این پس، صورت حسابهای الکترونیکی خود را از طریق این سامانه ارسال کنند.

اخیرا به موجب لایحه تسهیل تکالیف مؤدیان در اجرای قانون پایانههای فروشگاهی و سامانه مؤدیان در جلسه دوشنبه مورخ 26/04/1402 که به تصویب نمایندگان محترم مجلس شورای اسلامی رسیده و ادامه روند و ابلاغ آن منوط به تأیید شورای نگهبان می باشد، الزام اجرای این قانون برای انجام تکالیف اشخاص حقوقی از تاریخ اول 01/07/1402 ، الزام قانونی برای انجام تکالیف سایر مؤدیان از تاریخ 01/10/1402 ، امکان بخشودگی صددرصدی جرایم ماده ۲۲ قانون تا پایان سال ۱۴۰۳، امکان پذیرش هزینه و اعتبار صورتحسابهای الکترونیکی خارج از سامانه تا پایان سال ۱۴۰۳ می باشد. در ادامه این لایحه وفق مقررات ماده (7) قانون پایانه های فروشگاهی و سامانه مؤدیان، ارسال صورتحسابهای الکترونیکی به سامانه مؤدیان به منزله ثبت آن در سامانه فهرست معاملات موضوع ماده (169) قانون مالیات های مستقیم بوده و فروشنده و خریدار تکلیف اضافی در این خصوص نخواهند داشت.

اصطلاحاتی که جهت راه انداری سامانه مودیان باید بدانیم

1-پایانه فروشگاهی:

به هر دستگاه رایانه، دستگاه کارتخوان (pos) بانکی، درگاه پرداخت الکترونیکی یا هر وسیله دیگری که امکان اتصال به شبکه های الکترونیکی پرداخت رسمی کشور و سامانه مودیان را داشته و نیز از قابلیت صدور صورتحساب الکترونیکی برخوردار باشد، پایانه فروشگاهی می گویند.

2-حافظه مالیاتی:

نوعی حافظه الکترونیکی است که برای ثبت و نگهداری اطلاعات مندرج در صورتحساب های الکترونیکی و انتقال آن به سامانه مودیان مورد استفاده قرار می گیرد.

حافظه مالیاتی می تواند به شکل سخت افزاری یا نرم افزاری باشد. حافظه مالیاتی تحت نظارت سازمان، توسط مودی برای ثبت صورتحساب الکترونیکی نیاز و مورد استفاده قرار می گیرد.

3-صورتحساب الکترونیکی:

صورت حسابی است دارای شماره منحصر به فرد مالیاتی که اطلاعات مندرج در آن، در حافظه مالیاتی فروشنده ذخیره می شود. مشخصات و اقلام اطلاعاتی صورتحساب الکترونیکی، متناسب با نوع کسب و کار توسط سازمان تعیین و اعلام می شود.

در مواردی که از دستگاه کارتخوان بانکی یا درگاه پرداخت الکترونیکی به عنوان پایانه فروشگاهی استفاده می شود، رسید یا گزارش الکترونیکی پرداخت خرید صادره در حکم صورتحساب الکترونیکی است.

4-شناسه یکتای حافظه مالیاتی:

شناسه ای است یکتا مشتمل از 6 کارکتر دارای مقداری ثابت و منحصر به فرد که به هر حافظه مالیاتی در سطح کشور اختصاص داده می شود، این شناسه از مولفه های تشکیل دهنده شماره مالیاتی می باشد که پس از درخواست مودی در کارپوشه تولید و در اختیار وی قرار خواهد گرفت.

5-شماره مالیاتی:

شماره ای است یکتا در سامانه مودیان که به ازای هر صورتحساب تولید شده و به صورت منحصر به فرد به آن صورتحساب تخصیص داده می شود.

6-کارپوشه مودیان:

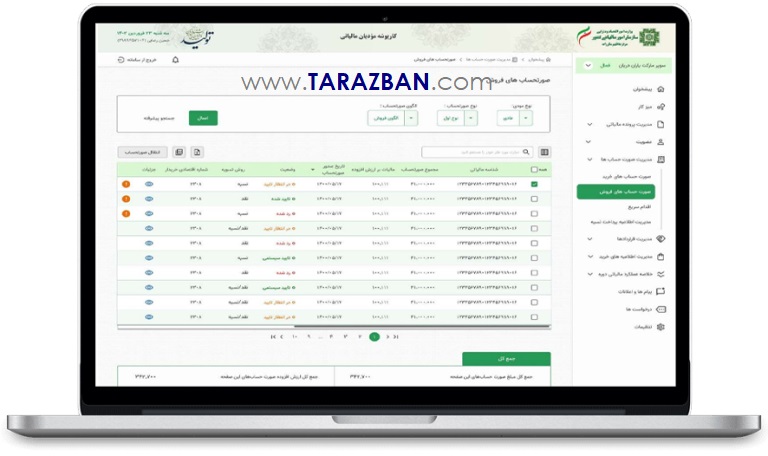

سامانه ای بر خط و آنلاین است که مدیریت ارتباط و تعامل دو طرفه بین مودی و سازمان برای انجام تکالیف قانونی از این طریق می باشد.

7-گواهی امضای الکترونیکی CSR و کلید عمومی:

ثبتنام در سامانه مؤدیان مانند ثبتنام در سایر سامانهها نیست که فقط با ارائه مدارک شناسایی و احراز هویت بتوانید به تمام امکانات مربوط به این سامانه دسترسی داشته باشید. دریافت گواهی امضای الکترونیک (فایل CSR) یکی از مراحل ثبتنام و ارسال صورتحساب الکترونیکی است. بدین منظور باید ابتدا در سامانه “مرکز صدور گواهی الکترونیکی میانی عام” به نشانی www.gica.ir ثبتنام کنید.

پس از اینکه در سامانه فوق حساب کاربری خودتان را ایجاد کردید میتوانید درخواست گواهی الکترونیکی را ثبت کنید. برای این کار، ابتدا باید وارد حساب کاربری خودتان بشوید. در صفحه جدید در قسمت راست صفحه و در منوی اصلی بر روی “ثبت درخواست گواهی الکترونیکی” انتخاب کنید و بر روی گزینه “ثبت درخواست گواهی از طریق CSR” کلیک کنید پس از دریافت گواهی امضای الکترونیک به دفاتر پیشخوان دولت مراجعه و توکن گواهی امضای الکترونیک را دریافت کنید. لازم به ذکر است با انتخاب “ثبت درخواست گواهی از طریق CSR ” دیگر نیازی به دریافت توکن گواهی امضای الکترونیکی نخواهید داشت. در صفحه جدیدی که باز میشود باید مشخص کنید که چه نوع گواهی امضای الکترونیکی میخواهید. در این صفحه سه نوع گواهی مشخص شده است: متقاضی وابسته به دولت، متقاضی وابسته به غیر دولت و متقاضی مستقل. شرکتها عموماً باید گزینه سوم یعنی “متقاضی مستقل” را انتخاب کنند.

نهایتاً در این سایت یک کد رهگیری به شما داده میشود که باید با در دست داشتن این کد به دفاتر پیشخوان دولت مراجعه و توکن امضای الکترونیک که چیزی شبیه به یک فلش مموری هست را دریافت کنید. از این توکن برای استخراج کلید عمومی سامانه مؤدیان استفاده می شود تا بتوانید از طریق این کلید شناسه یکتای حافظه مالیاتی خودتان را دریافت کنید.

8-توکن سامانه مودیان:

پس از اینکه کد یکتای حافظه مالیاتی خودتان را دریافت کردید، باید با در دست داشتن این کد به یکی از دفاتر پیشخوان دولت در محل زندگی خودتان مراجعه کنید. با ارائه مدارک لازم به دفتر پیشخوان از جمله آگهی تاسیس و آگهی آخرین تغییرات شخص حقوقی، توکن سامانه مودیان را دریافت خواهید کرد.

9-شناسه کالا و خدمات:

شناسه کالا و خدمات در واقع کد هایی است که سازمان امور مالیاتی به کالاها و خدمات گوناگون اختصاص داده است. شناسه کالا و خدمات به دو دسته زیر تقسیم می شود:

1-9-شناسه عمومی کالا و خدمات

2-9-شناسه خصوصی کالا و خدمات

طبق اعلام سازمان امور مالیاتی فعلا الزامی برای ارسال شناسه خصوصی وجود ندارد و مودیان مالیاتی باید فقط از شناسه عمومی کالا استفاده کنند. شناسه عمومی کالا ها و خدمات شامل لیستی از تمام کالاها و خدمات و شناسه مربوط به آنها می شود. این لیست از آنجایی اهمیت دارد که شما باید چک کنید که شناسه عمومی کالا و خدمات شما در این لیست وجود داشته باشد تا بتوانید از آن استفاده کنید، برای این کار به نشانی www.stuffid.tax.gov.ir مراجعه و شناسه کالا و خدمات خودتان را دریافت کنید. در صورتی که شناسه کالا و خدمات شما در این سایت وجود نداشت باید به سامانه جامع تجارت به نشانی www.ntsw.ir رجوع کرده و برای کالا و خدمات خودتان شناسه کالا دریافت کنید.

10-صورتحساب الکترونیکی

اصطلاح مهم دیگری که در این قانون بسیار تکرار شده است، موضوع صورتحسابهای الکترونیکی است. بر روی این صورتحساب، شماره منحصر به فرد مالیاتی ثبت شده است و در حافظه مالیاتی فروشنده ذخیره میشود. صورتحسابهای الکترونیکی فرمت یکسانی ندارند بلکه متناسب با نوع کسبوکار، اقلام اطلاعاتی آن مشخص میشود. به این نکته توجه داشته باشید که صورتحسابهای الکترونیکی انواع و الگوهای متنوعی دارد. انواع صورت حساب الکترونیکی شامل موارد زیر می شود:

1-10صورتحساب الکترونیکی نوع اول

این نوع از صورتحساب، تمامی اطلاعات مربوط به خریدار، فروشنده، موضوع معامله (اینکه کالا یا خدمات است) و نحوه تسویه آن را مشخص کرده است. این صورتحساب شامل موارد زیر میشود:

نوع فروش

نوع خریدار

تاریخ و زمان صدور

اطلاعات هویتی

مشخصات کالا یا خدمات

واحد سنجش

مبلغ واحد و مبلغ کالا

عوارض

مبلغ پرداختی نقدی و مقدار نسیه

2-10صورتحساب الکترونیکی نوع دوم

این صورتحساب اطلاعات کمتری نسبت به صورت حساب نوع اول دارد. در این صورتحساب فقط اطلاعات فروشنده و اطلاعات کالا و خدمات درج میشود. مهمترین نکتهای که در ارتباط با این نوع از صورتحساب میتوان به آن اشاره کرد این است که بابت این صورتحساب هیچ گونه اعتبار مالیات بر ارزش افزوده قابل احتساب نیست.

3-10صورتحساب الکترونیکی نوع سوم

این صورتحساب در واقع همان رسیدی است که دستگاه کارتخوان یا درگاه پرداخت الکترونیک به شما میدهد. در این نوع از صورتحساب الکترونیکی کمترین اطلاعات نسبت به دو نوع دیگر صورتحساب وجود دارد؛ به عبارت دیگر، مشخصات خریدار، کالا و خدمات در این صورتحساب نشان داده نمیشود و فقط نام فروشنده بر روی آن ثبت میشود. این صورتحساب فاقد الگو است.

مهلت تایید صورتحساب الکترونیکی توسط خریدار

مودیان مالیاتی (خریداران عضو سامانه مودیان) مکلفند ظرف مدت سی روز از تاریخ درج صورتحساب الکترونیکی در کارپوشه مودیان نسبت به اعلام پذیرش یا عدم پذیرش صورتحساب های خود اقدام کنند. لازم به ذکر است عدم اظهارنظر ظرف مدت مذکور به منزله تایید (سیستمی) صورتحساب مربوطه می باشد.

محدودیت در صدور صورتحساب الکترونیکی

طبق ماده 6 قانون سامانه مودیان، جمع صورتحساب های الکترونیکی صادره توسط هر مودی در هر دوره مالیاتی نمی تواند بیشتر از سه برابر فروش اظهار شده وی در دوره مشابه سال قبل ، که مالیات آن به سازمان پرداخت شده است، باشد.

لازم به ذکر است صدور صورتحساب الکترونیکی بیش از حد مجاز مقرر در این ماده برای کلیه مودیان منوط به پرداخت مالیات بر ارزش افزوده متعلقه یا به عبارتی دیگر پرداخت بدهی مالیاتی یا ارائه تضامین کافی می باشد و در غیر اینصورت به صورتحساب الکترونیکی صادر شده اعتبار مالیاتی تعلق نمی گیرد.

ضمانت اجرایی و جرائم

بطور خلاصه مطابق ماده 22 قانون سامانه مودیان ، عدم عضویت در سامانه مودیان، عدم استفاده از پایانه فروشگاهی، عدم استفاده از حافظه مالیاتی، استفاده از حافظه مالیاتی متعلق به سایر مودیان یا واگذاری حافظه مالیاتی خود به دیگران، عدم اعلام شماره حساب یا حساب های بانکی واحد اقتصادی، جریمه ای معادل ده درصد (10%) مجموع مبلغ فروش انجام شده از آن طرق یا بیست میلیون (20.000.000) ريال ، هر یک که بیشتر باشد و محرومیت از استفاد ه از معافیت های مالیاتی، نرخ صفر و مشوق های موضوع قانون مالیات های مستقیم در همان سال مالی را شامل می گردد.

گام های اتصال به سامانه مودیان

- ثبت نام در نظام مالیاتی

- تهیه پایانه فروشگاهی (توسط خود مودی یا با استفاده از خدمات شرکت های ارائه کننده خدمات مالیاتی)

- ورود به کارپوشه اختصاصی از طریق نشانی tax.gov.ir یا نشانی my.tax.gov.ir

- انتخاب پرونده مالیاتی

- دریافت شناسه یکتای حافظه مالیاتی از سامانه عضویت در کارپوشه

- پیکربندی پایانه فروشگاهی/حافظه مالیاتی (ثبت زمان پایانه/حافظه، ثبت کلید عمومی سازمان، ثبت شناسه حافظه، ثبت کلید خصوصی مودی و اعلام حساب های تجاری)

- استفاده از پایانه فروشگاهی مطابق استاندارد های اعلامی توسط سازمان امور مالیاتی کشور بارگذاری شده در درگاه سازمان امور مالیاتی کشور

- صدور صورتحساب الکترونیکی و ارسال آن به سازمان (توسط خود مودی یا با استفاده از خدمات شرکت های ارائه کننده خدمات مالیاتی)

روش های ارسال صورتحساب الکترونیکی

در روش اول مودی به طور مستقیم می تواند با دریافت توکن و امضای دیجیتال خود به منظور تایید احراز هویت وارد سامانه و کارپوشه خود شده و پس از تعریف شناسه یکتا برای مودی اقدام به ارسال صورتحساب الکترونیکی نماید.

در روش دوم نیز مودی از طریق شرکت های معتمد ارائه کننده خدمات مالیاتی که اشخاص حقوقی دارای پروانه هستند که حسب ضوابط و دستورالعمل های ابلاغی سازمان و با استفاده از شناسه یکتای معتمد اقدام به ارسال صورتحساب های خود می نماید.

الزامات صدور صورتحساب

در انتها به برخی از مهمترین اقدامات و الزامات مهمی که باید در هنگام صدور صورتحساب رعایت شوند اشاره می کنیم:

1-شماره مالیاتی باید یکتا و غیر تکراری بوده و مطابق قالب استاندارد سازمان باشد.

2-در صورتی که صورتحساب ارسالی از نوع اصلاحی، ابطالی، و یا برگشت از فروش باشد، وجود شماره مالیاتی صورتحساب مرجع الزامی است و می بایست در بانک اطلاعاتی صورتحساب های دریافتی سازمان موجود باشد.

3-اگر خریدار از نوع حقوقی باشد شناسه ملی یا اقتصادی خریدار الزامی است.

4-اگر خریدار از نوع حقیقی باشد شماره ملی یا اقتصادی به همراه تاریخ تولد خریدار الزامی است.

5- شناسه کالا یا خدمات صورتحساب ارسالی با اطلاعات موجود در بانک اطلاعاتی سازمان باید مطابقت داشته باشد.

گردآورنده: میلاد اخلاقی مطلق